全球钢企排名大比拼

日前,国际钢铁协会(WSA)发布了《2014年世界主要钢铁企业粗钢产量排名》(300万吨以上)。入围本次排名名单的钢铁企业共有100家,比2013年增加了9家。新增加的这9家钢铁企业,除美国AK钢铁公司、土耳其哈巴斯集团和瑞典奥托昆普钢铁公司外,其他6家都来自中国。

入围该名单的100家钢铁企业,2014年合计粗钢产量为12.04亿吨(120403.8万吨),比2013年入围企业合计粗钢产量增加4607.7万吨,增长3.98%;入围企业2014年合计粗钢产量约占2014年世界粗钢总量的72.31%,比2013年的70.22%增加了2.19个百分点。

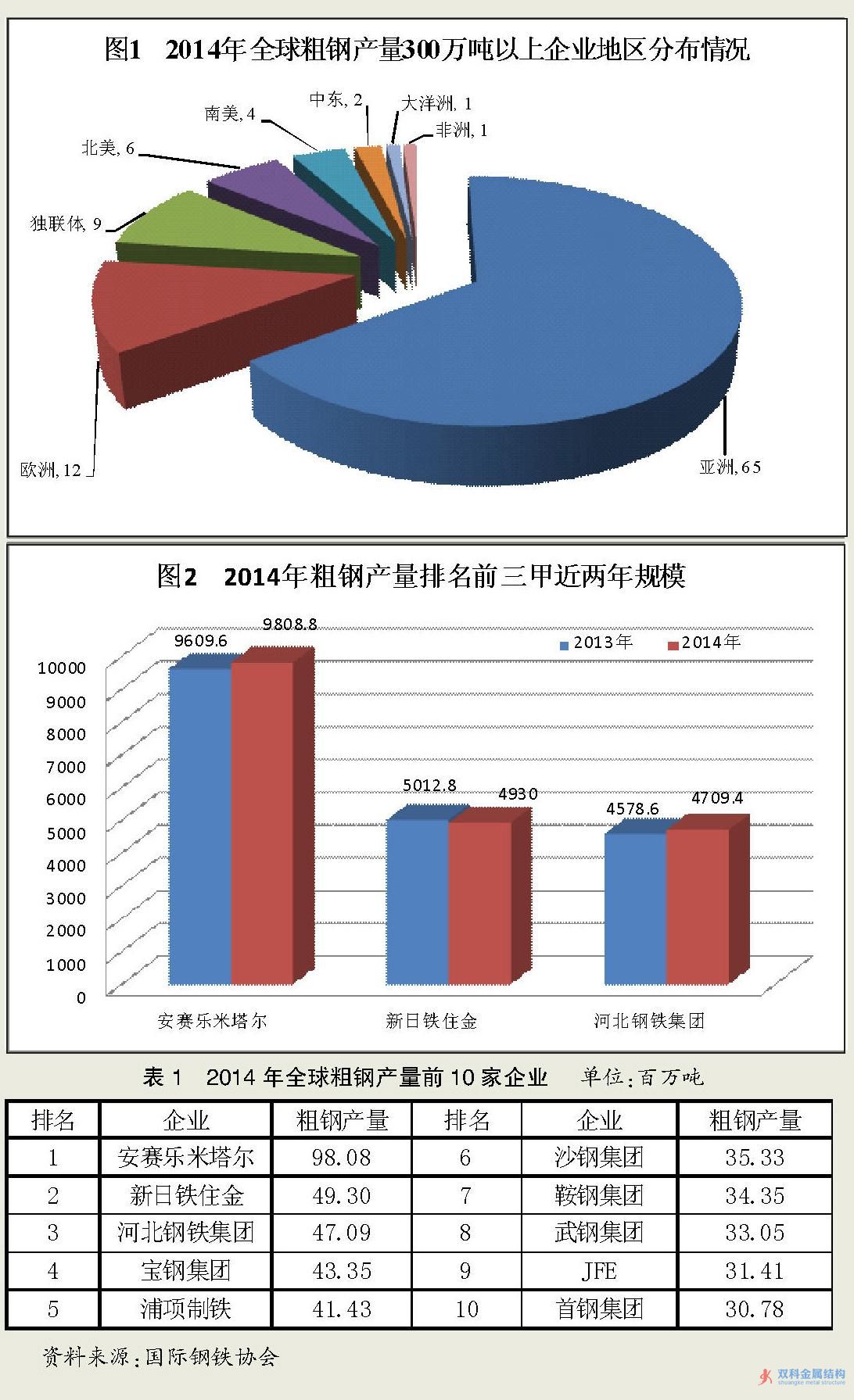

入围该名单的钢铁企业,其总部主要分布在亚、欧、美、非等六大洲的22个国家和地区。具体来看(见图1),总部在亚洲地区的企业有65家,其中中国有53家、印度5家、日本4家、韩国3家;欧洲12家,其中欧盟9家(德国、卢森堡各2家),土耳其3家;独联体9家,其中俄罗斯6家、乌克兰3家;北美洲6家,其中美国5家;南美洲4家,其中巴西3家;中东2家,其中伊朗和沙特阿拉伯各1家;大洋洲1家(总部位于澳大利亚),非洲1家(总部位于埃及)。

第一梯队“巨头”有差异 河钢“追赶”新日铁住金

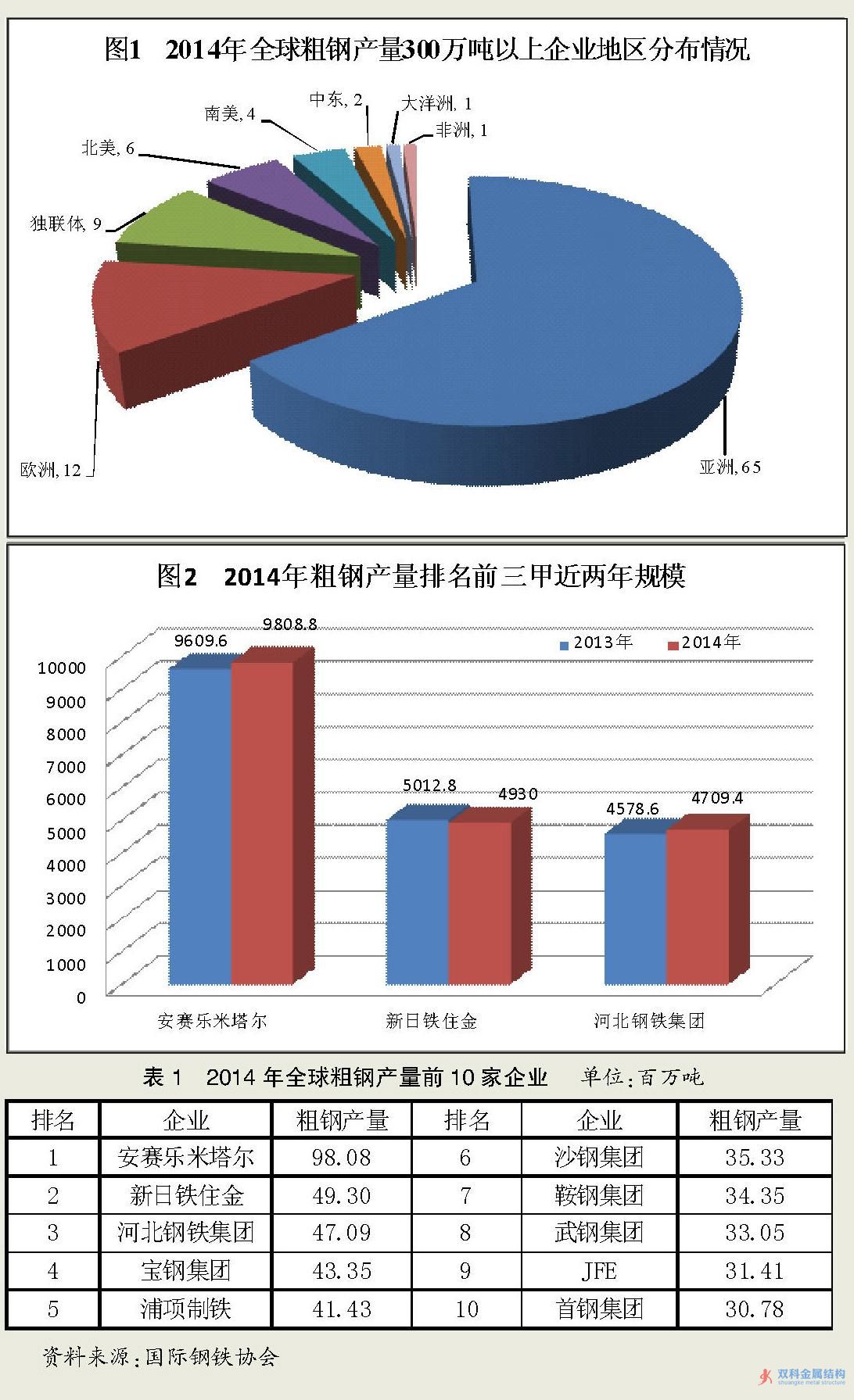

在本次排名中,位居前三甲的仍然是安赛乐米塔尔、新日铁住金和河北钢铁集团。

安赛乐米塔尔2014年粗钢产量为9808.8万吨,占入围企业2014年合计粗钢产量的8.15%,占世界粗钢总量的5.89%;新日铁住金2014年粗钢产量为4930.0万吨,占入围企业2014年粗钢产量的4.09%,占世界粗钢总量的2.96%;河北钢铁集团2014年粗钢产量为4709.4万吨,占入围企业2014年粗钢产量的3.91%,占世界粗钢总量的2.83%。

从规模上看,安赛乐米塔尔的庞大“体量”,已经超越了新日铁住金与河北钢铁集团之和。

虽然已是体量上遥遥领先其他企业的全球霸主,安赛乐米塔尔依然在规模上持续保持着增长态势:其2014年粗钢产量,在2013年增长2.63%的基础上,继续增长了2.07%。

相反,位居安赛乐米塔尔之后的新日铁住金2014年粗钢产量比2013年减少82.8万吨,降低1.65%。与此同时,排名第三的河北钢铁集团2014年粗钢产量达到4709.4万吨,相比2013年增加130.8万吨、增长2.86%。其与新日铁住金的差距由2013年的434.2万吨缩小到2014年的220.6万吨。2015年,河北钢铁集团的粗钢产量很有可能追平甚至超过新日铁住金。

第二梯队排名变化幅度小 中国钢企平均单体规模减小

进入《2014年世界主要钢铁企业粗钢产量排名》前十名的其他钢铁企业,与2013年上榜企业相同,只是排名顺序略有变动。

其他进入前十名的钢铁企业中,宝钢集团在整个排名中位列第4,未发生变化,其2014年粗钢产量为4334.7万吨。尽管从2011年以来,宝钢集团的增长势头不是很明显,甚至2014年粗钢产量相比2013年还略有减少。但2015年以来,其在国内资本市场获得杭钢股份19.7%的股权,将原宁波钢铁数据纳入杭钢集团统计范围等一系列动作显示,宝钢集团正在努力将包括杭钢、宁钢在内的浙江钢铁企业纳入自己的版图。如果这一努力成功,并且宁波钢铁近千万吨的粗钢产能得到最大程度释放,则宝钢集团很有可能在2015年底或2016年初超越河北钢铁集团甚至新日铁住金,成为世界第二大规模钢铁企业。

顺序变动最大的是武钢集团。由于统计范围有所调整(柳钢2014年6月~12月份产量数据未纳入武钢集团),武钢集团2014年的粗钢产量相比2013年减少了625.8万吨。受此影响,其2014年排名从2013年的第5位大幅下滑至第9位。

在排名名单中位列第5、6、7名的浦项制铁、沙钢集团、鞍钢集团,其排名顺序相比2013年都进步了1个位次,这主要由于武钢集团的排位下滑。不过也在一定程度上反映了国际钢铁行业内部秩序的稳定,大型钢铁企业彼此间实力的均衡。

全球粗钢产量排名前十位的这些企业中,2014年合计粗钢产量为44417.3万吨,占当年全球粗钢总量的26.67%,合计粗钢产量比2013年减少76.9万吨,下降0.17%,占全球粗钢总量的比重相比2013年下降0.31个百分点。在前10名中占据6个席位的中国企业,2014年合计粗钢产量为22395.1万吨,在前10名的粗钢合计总量中占50.42%,这与2014年中国粗钢产量占全球粗钢总量的49.41%大体接近,但平均3732.5万吨/家的单体规模和前10名4441.7万吨/家的平均规模相比,还有较大差距。这与我国入围前十的企业席位相对靠后、大多处于“3000万吨”级别有关。此外,相比2013年,6家前10名中国企业的平均单体规模减少了89.1万吨,下降了2.33%,单体规模下降幅度高出全球前10名企业平均规模下降2.16个百分点。这在一定程度上说明,在当前钢铁行业极度困难情况下,中国钢铁企业尤其是大型钢铁企业并没有太多的扩张冲动和收购行动,也不再像以往那样通过单纯的追求规模扩张来发展和壮大。

第三梯队产能提高 致现代制钢名次大幅上升

整体来看,进入《2014年世界主要钢铁企业粗钢产量排名》前20位的钢铁企业,大多在2013年的时候就已经进入了这一阵营。这当中,勉强可以称为“生面孔”的只有蒂森克虏伯。其2014年粗钢产量从2013年的1250.0万吨增长到1627.1万吨,排名也从2013年的第28位攀升至第19位。

实际上,蒂森克虏伯曾经是全球粗钢产量前20家企业中的“老人”,只是因为在2013财年中,为应对需求下滑困境,将其不锈钢业务旗下的巴西和美国钢厂出售之后,粗钢产量大幅降低才退出前20名。但由于2014年数据又包括了所持HKM股份对应的产量,从而使2014年粗钢产量同比增长3.2%,达到1627.1万吨,并重新回到前20名阵营。

在前20名阵营中,塔塔集团、山钢集团、盖尔道集团、马鞍山钢铁公司等4家钢企的排名保持了2013年的水平,依然分别排在第11位、12位、16位、17位。排在第13位的纽柯钢铁公司,相比2013年升了1位;排在第14位的现代制铁,2013年排在第18位,2014年上升了4位;排在第15位的美国钢铁公司,2013年时排第13位;排第18位的渤海钢铁集团,相比2013年下降了3位;排第20位的本溪钢铁集团,原本在2013年排第19位,由于蒂森克虏伯的回归,2014年下降了1位。

从位次变动看,2014年回归前20名阵营的蒂森克虏伯的位次变动幅度,在2014年排名企业中堪称最大。尽管排名第33位的麦特投资控股公司(MetinvestHolding,乌克兰)也变动了9位,但它是向下变动,而蒂森克虏伯则是向上变动。

位次变动幅度仅次于蒂森克虏伯的企业是韩国现代制钢,其位次比2013年上升了4位。现代制钢之所以能实现大幅度的位次上升,是因为其新建高炉投产,粗钢产量显著增长,达到2057.6万吨,相比2013年增加了327.3万吨、增长了18.92%。这样的增量和增幅,在入围《2014世界主要钢铁企业粗钢产量排名》的企业中并不多见。也正因为这样的增量,促使现代制钢的排名从2013年的第18位大幅上升至第14位。

第四梯队前50名入围“门槛”大幅提高

将《2014年世界主要钢铁企业粗钢产量排名》从前10名、前20名范围放大到前50名来看,无论是第1名还是第50名,其2014年粗钢产量都分别比2013年的第1名和第50名都高出200万吨。这说明进入《2014年世界主要钢铁企业粗钢产量排名》前50名的“门槛”较2013年有所提高。如果以2013年第50名的610.0万吨为基点,《2014年世界主要钢铁企业粗钢产量排名》前50名的“门槛”提高了32.79%。

入围“门槛”的大幅提高,导致原本在《2013年世界主要钢铁企业粗钢产量排名》前50名中拥有一席之地的部分企业,尤其是在《2013年世界主要钢铁企业粗钢产量排名》中位列第21~50名的许多企业,出现了位次大幅下滑乃至被挤出前50名的局面。

进入《2014年世界主要钢铁企业粗钢产量排名》前50名的企业,2014年合计粗钢产量98418.40万吨,与2013年的前50名企业同口径相比,合计粗钢产量增加1237.7万吨,增长1.27%。同时,其单体平均规模达到1968.4万吨/家,比2013年增加24.8万吨/家,增长1.27%。这样的增加量,对任何一家年粗钢产量近2000万吨的单个企业而言,并没有多少实际意义;但在当前严峻的市场环境下,如果全球粗钢产量排名靠前的50家企业,每家粗钢产量都增加24.8万吨,还是会对市场造成一定压力的。

需要指出的是,尽管在《2014年世界主要钢铁企业粗钢产量排名》中位列前50名的钢铁企业,平均规模达到了1968.4万吨/家。但实际上,这50家企业中,只有排名在前15名的企业在2014年的实际粗钢产量达到并超过了1968.4万吨;而从第16名到第50名的35家企业,2014年的实际粗钢产量与1968.4万吨的平均规模相比,都还有一定差距:其中排名第16名的盖尔道集团,2014年的实际粗钢产量为1900.0万吨,比1968.4万吨的平均规模大68.4万吨;排第50名的中信泰富特钢集团,2014年的实际粗钢产量为793.0万吨,比1968.4万吨的平均规模小1175.4万吨。

除此之外,还要指出的是,在《2014年世界主要钢铁企业粗钢产量排名》中位列前50名的钢铁企业中,有11家企业的实际粗钢产量不足1000万吨,而它们中的7家企业都在中国。

产业集中度中国钢铁企业亟待提高

如果我们进一步将观察范围放大到《2014年世界主要钢铁企业粗钢产量排名》名单中的所有企业,就会发现那些排名在第51~100名之间的企业,不仅未能接近到上文提及的粗钢产量1000.0万吨/年的水平,甚至还有相当部分企业位于年产粗钢500.0万吨以下水平———初步统计,这样的企业有35家。而这35家企业里面,又有22家位于中国。这22家企业2014年合计粗钢产量为7648.9万吨,不及在整个排名中位列第3、4位的河北钢铁集团和宝钢集团2014年粗钢产量之和。

这说明,尽管中国钢铁企业数目众多,并且在国际钢铁行业赢得了一定的地位,但从平均规模看,还是和国际平均规模有一定差距;而且,这些数目众多的企业,彼此之间在产量规模上也存在着较为悬殊的差距。它们当中,既有少数达到乃至超越国际平均规模的大型、超大型企业,又存在着数目众多的小规模企业。

由于数目众多的小规模企业存在,客观上导致了中国钢铁产业市场集中度的低下。从《2014年世界主要钢铁企业粗钢产量排名》和国际钢铁协会公布的相关材料看,全球几个主要产钢国家中,中国钢铁市场的CR10(行业集中度)值只有36.58,而韩国、巴西钢铁市场仅CR3的值就高达90.97、89.86;此外,日本、俄罗斯、印度、美国等国钢铁市场上的CR4值也分别达到了83.42、83.32、67.03、60.54(见表1)。由此可见,中国的钢铁工业是极端分散的作坊生产模式,而世界主要钢铁生产国大多是极高寡头垄断型的生产模式。

钢铁工业是一个典型的规模经济型行业,其发展壮大要求较高的产业集中度作为前提条件,这是被国外钢铁强国的发展实践所证明的。过去十几年来,由于钢铁的需求不断加大,钢铁工业利润不断攀升,导致小规模的钢铁企业大量增加。在“小规模钢铁企业”大量增加,我国钢铁工业集中度“稳步”下降,“去规模化”趋势不断强化的同时,世界钢铁工业的集中度却不断上升。

尽管中国也拥有几家规模庞大、在国际上也有一定分量的大型钢铁企业,但真正具备国际竞争实力,能够引领中国钢铁工业走向世界、形成具有多个产品比较优势的企业还非常缺乏。

在当前钢铁产能严重过剩背景下,应当尽快健全和完善企业淘汰机制和退出机制,引导和推进不同类型、不同地区之间的企业重组,通过专业化和精细分工,促进优势企业的发展。优势企业也应抓住机遇,加快重组步伐,构建钢铁产业集群。

入围该名单的100家钢铁企业,2014年合计粗钢产量为12.04亿吨(120403.8万吨),比2013年入围企业合计粗钢产量增加4607.7万吨,增长3.98%;入围企业2014年合计粗钢产量约占2014年世界粗钢总量的72.31%,比2013年的70.22%增加了2.19个百分点。

入围该名单的钢铁企业,其总部主要分布在亚、欧、美、非等六大洲的22个国家和地区。具体来看(见图1),总部在亚洲地区的企业有65家,其中中国有53家、印度5家、日本4家、韩国3家;欧洲12家,其中欧盟9家(德国、卢森堡各2家),土耳其3家;独联体9家,其中俄罗斯6家、乌克兰3家;北美洲6家,其中美国5家;南美洲4家,其中巴西3家;中东2家,其中伊朗和沙特阿拉伯各1家;大洋洲1家(总部位于澳大利亚),非洲1家(总部位于埃及)。

第一梯队“巨头”有差异 河钢“追赶”新日铁住金

在本次排名中,位居前三甲的仍然是安赛乐米塔尔、新日铁住金和河北钢铁集团。

安赛乐米塔尔2014年粗钢产量为9808.8万吨,占入围企业2014年合计粗钢产量的8.15%,占世界粗钢总量的5.89%;新日铁住金2014年粗钢产量为4930.0万吨,占入围企业2014年粗钢产量的4.09%,占世界粗钢总量的2.96%;河北钢铁集团2014年粗钢产量为4709.4万吨,占入围企业2014年粗钢产量的3.91%,占世界粗钢总量的2.83%。

从规模上看,安赛乐米塔尔的庞大“体量”,已经超越了新日铁住金与河北钢铁集团之和。

虽然已是体量上遥遥领先其他企业的全球霸主,安赛乐米塔尔依然在规模上持续保持着增长态势:其2014年粗钢产量,在2013年增长2.63%的基础上,继续增长了2.07%。

相反,位居安赛乐米塔尔之后的新日铁住金2014年粗钢产量比2013年减少82.8万吨,降低1.65%。与此同时,排名第三的河北钢铁集团2014年粗钢产量达到4709.4万吨,相比2013年增加130.8万吨、增长2.86%。其与新日铁住金的差距由2013年的434.2万吨缩小到2014年的220.6万吨。2015年,河北钢铁集团的粗钢产量很有可能追平甚至超过新日铁住金。

第二梯队排名变化幅度小 中国钢企平均单体规模减小

进入《2014年世界主要钢铁企业粗钢产量排名》前十名的其他钢铁企业,与2013年上榜企业相同,只是排名顺序略有变动。

其他进入前十名的钢铁企业中,宝钢集团在整个排名中位列第4,未发生变化,其2014年粗钢产量为4334.7万吨。尽管从2011年以来,宝钢集团的增长势头不是很明显,甚至2014年粗钢产量相比2013年还略有减少。但2015年以来,其在国内资本市场获得杭钢股份19.7%的股权,将原宁波钢铁数据纳入杭钢集团统计范围等一系列动作显示,宝钢集团正在努力将包括杭钢、宁钢在内的浙江钢铁企业纳入自己的版图。如果这一努力成功,并且宁波钢铁近千万吨的粗钢产能得到最大程度释放,则宝钢集团很有可能在2015年底或2016年初超越河北钢铁集团甚至新日铁住金,成为世界第二大规模钢铁企业。

顺序变动最大的是武钢集团。由于统计范围有所调整(柳钢2014年6月~12月份产量数据未纳入武钢集团),武钢集团2014年的粗钢产量相比2013年减少了625.8万吨。受此影响,其2014年排名从2013年的第5位大幅下滑至第9位。

在排名名单中位列第5、6、7名的浦项制铁、沙钢集团、鞍钢集团,其排名顺序相比2013年都进步了1个位次,这主要由于武钢集团的排位下滑。不过也在一定程度上反映了国际钢铁行业内部秩序的稳定,大型钢铁企业彼此间实力的均衡。

全球粗钢产量排名前十位的这些企业中,2014年合计粗钢产量为44417.3万吨,占当年全球粗钢总量的26.67%,合计粗钢产量比2013年减少76.9万吨,下降0.17%,占全球粗钢总量的比重相比2013年下降0.31个百分点。在前10名中占据6个席位的中国企业,2014年合计粗钢产量为22395.1万吨,在前10名的粗钢合计总量中占50.42%,这与2014年中国粗钢产量占全球粗钢总量的49.41%大体接近,但平均3732.5万吨/家的单体规模和前10名4441.7万吨/家的平均规模相比,还有较大差距。这与我国入围前十的企业席位相对靠后、大多处于“3000万吨”级别有关。此外,相比2013年,6家前10名中国企业的平均单体规模减少了89.1万吨,下降了2.33%,单体规模下降幅度高出全球前10名企业平均规模下降2.16个百分点。这在一定程度上说明,在当前钢铁行业极度困难情况下,中国钢铁企业尤其是大型钢铁企业并没有太多的扩张冲动和收购行动,也不再像以往那样通过单纯的追求规模扩张来发展和壮大。

第三梯队产能提高 致现代制钢名次大幅上升

整体来看,进入《2014年世界主要钢铁企业粗钢产量排名》前20位的钢铁企业,大多在2013年的时候就已经进入了这一阵营。这当中,勉强可以称为“生面孔”的只有蒂森克虏伯。其2014年粗钢产量从2013年的1250.0万吨增长到1627.1万吨,排名也从2013年的第28位攀升至第19位。

实际上,蒂森克虏伯曾经是全球粗钢产量前20家企业中的“老人”,只是因为在2013财年中,为应对需求下滑困境,将其不锈钢业务旗下的巴西和美国钢厂出售之后,粗钢产量大幅降低才退出前20名。但由于2014年数据又包括了所持HKM股份对应的产量,从而使2014年粗钢产量同比增长3.2%,达到1627.1万吨,并重新回到前20名阵营。

在前20名阵营中,塔塔集团、山钢集团、盖尔道集团、马鞍山钢铁公司等4家钢企的排名保持了2013年的水平,依然分别排在第11位、12位、16位、17位。排在第13位的纽柯钢铁公司,相比2013年升了1位;排在第14位的现代制铁,2013年排在第18位,2014年上升了4位;排在第15位的美国钢铁公司,2013年时排第13位;排第18位的渤海钢铁集团,相比2013年下降了3位;排第20位的本溪钢铁集团,原本在2013年排第19位,由于蒂森克虏伯的回归,2014年下降了1位。

从位次变动看,2014年回归前20名阵营的蒂森克虏伯的位次变动幅度,在2014年排名企业中堪称最大。尽管排名第33位的麦特投资控股公司(MetinvestHolding,乌克兰)也变动了9位,但它是向下变动,而蒂森克虏伯则是向上变动。

位次变动幅度仅次于蒂森克虏伯的企业是韩国现代制钢,其位次比2013年上升了4位。现代制钢之所以能实现大幅度的位次上升,是因为其新建高炉投产,粗钢产量显著增长,达到2057.6万吨,相比2013年增加了327.3万吨、增长了18.92%。这样的增量和增幅,在入围《2014世界主要钢铁企业粗钢产量排名》的企业中并不多见。也正因为这样的增量,促使现代制钢的排名从2013年的第18位大幅上升至第14位。

第四梯队前50名入围“门槛”大幅提高

将《2014年世界主要钢铁企业粗钢产量排名》从前10名、前20名范围放大到前50名来看,无论是第1名还是第50名,其2014年粗钢产量都分别比2013年的第1名和第50名都高出200万吨。这说明进入《2014年世界主要钢铁企业粗钢产量排名》前50名的“门槛”较2013年有所提高。如果以2013年第50名的610.0万吨为基点,《2014年世界主要钢铁企业粗钢产量排名》前50名的“门槛”提高了32.79%。

入围“门槛”的大幅提高,导致原本在《2013年世界主要钢铁企业粗钢产量排名》前50名中拥有一席之地的部分企业,尤其是在《2013年世界主要钢铁企业粗钢产量排名》中位列第21~50名的许多企业,出现了位次大幅下滑乃至被挤出前50名的局面。

进入《2014年世界主要钢铁企业粗钢产量排名》前50名的企业,2014年合计粗钢产量98418.40万吨,与2013年的前50名企业同口径相比,合计粗钢产量增加1237.7万吨,增长1.27%。同时,其单体平均规模达到1968.4万吨/家,比2013年增加24.8万吨/家,增长1.27%。这样的增加量,对任何一家年粗钢产量近2000万吨的单个企业而言,并没有多少实际意义;但在当前严峻的市场环境下,如果全球粗钢产量排名靠前的50家企业,每家粗钢产量都增加24.8万吨,还是会对市场造成一定压力的。

需要指出的是,尽管在《2014年世界主要钢铁企业粗钢产量排名》中位列前50名的钢铁企业,平均规模达到了1968.4万吨/家。但实际上,这50家企业中,只有排名在前15名的企业在2014年的实际粗钢产量达到并超过了1968.4万吨;而从第16名到第50名的35家企业,2014年的实际粗钢产量与1968.4万吨的平均规模相比,都还有一定差距:其中排名第16名的盖尔道集团,2014年的实际粗钢产量为1900.0万吨,比1968.4万吨的平均规模大68.4万吨;排第50名的中信泰富特钢集团,2014年的实际粗钢产量为793.0万吨,比1968.4万吨的平均规模小1175.4万吨。

除此之外,还要指出的是,在《2014年世界主要钢铁企业粗钢产量排名》中位列前50名的钢铁企业中,有11家企业的实际粗钢产量不足1000万吨,而它们中的7家企业都在中国。

产业集中度中国钢铁企业亟待提高

如果我们进一步将观察范围放大到《2014年世界主要钢铁企业粗钢产量排名》名单中的所有企业,就会发现那些排名在第51~100名之间的企业,不仅未能接近到上文提及的粗钢产量1000.0万吨/年的水平,甚至还有相当部分企业位于年产粗钢500.0万吨以下水平———初步统计,这样的企业有35家。而这35家企业里面,又有22家位于中国。这22家企业2014年合计粗钢产量为7648.9万吨,不及在整个排名中位列第3、4位的河北钢铁集团和宝钢集团2014年粗钢产量之和。

这说明,尽管中国钢铁企业数目众多,并且在国际钢铁行业赢得了一定的地位,但从平均规模看,还是和国际平均规模有一定差距;而且,这些数目众多的企业,彼此之间在产量规模上也存在着较为悬殊的差距。它们当中,既有少数达到乃至超越国际平均规模的大型、超大型企业,又存在着数目众多的小规模企业。

由于数目众多的小规模企业存在,客观上导致了中国钢铁产业市场集中度的低下。从《2014年世界主要钢铁企业粗钢产量排名》和国际钢铁协会公布的相关材料看,全球几个主要产钢国家中,中国钢铁市场的CR10(行业集中度)值只有36.58,而韩国、巴西钢铁市场仅CR3的值就高达90.97、89.86;此外,日本、俄罗斯、印度、美国等国钢铁市场上的CR4值也分别达到了83.42、83.32、67.03、60.54(见表1)。由此可见,中国的钢铁工业是极端分散的作坊生产模式,而世界主要钢铁生产国大多是极高寡头垄断型的生产模式。

钢铁工业是一个典型的规模经济型行业,其发展壮大要求较高的产业集中度作为前提条件,这是被国外钢铁强国的发展实践所证明的。过去十几年来,由于钢铁的需求不断加大,钢铁工业利润不断攀升,导致小规模的钢铁企业大量增加。在“小规模钢铁企业”大量增加,我国钢铁工业集中度“稳步”下降,“去规模化”趋势不断强化的同时,世界钢铁工业的集中度却不断上升。

尽管中国也拥有几家规模庞大、在国际上也有一定分量的大型钢铁企业,但真正具备国际竞争实力,能够引领中国钢铁工业走向世界、形成具有多个产品比较优势的企业还非常缺乏。

在当前钢铁产能严重过剩背景下,应当尽快健全和完善企业淘汰机制和退出机制,引导和推进不同类型、不同地区之间的企业重组,通过专业化和精细分工,促进优势企业的发展。优势企业也应抓住机遇,加快重组步伐,构建钢铁产业集群。